Raport PwC: Piața globală de M&A și-a continuat declinul în prima jumătate a anului pe fondul incertitudinilor economice. În România, sectorul rămâne efervescent

04 Iulie 2023 BizLawyer

În Europa, Orientul Mijlociu și Africa (EMEA), volumul tranzacțiilor a scăzut cu 12% în prima jumătate a anului 2023 comparativ cu aceeași perioadă a anului 2022, dar a rămas peste nivelurile din 2019. În același timp, valoarea tranzacțiilor a scăzut cu 34% comparativ cu prima jumătate a anului 2022.

|

Piața globală de fuziuni și achiziții (M&A) și-a continuat declinul în prima jumătate a anului, înregistrând o scădere cu 8% în volum și cu 15% în valoare față de nivelurile din perioada iulie - decembrie 2022, ca urmare a factorilor macroeconomici nefavorabili, dar și a reducerii numărului de mega tranzacții (cele de peste un miliard dolari), potrivit raportului PwC Global M&A Industry Trends, realizat la jumătatea anului 2023. Scăderea a fost și mai accentuată comparativ cu primul semestru din 2022, de 14% în volum și 40% în valoare, dar și așa, piața rămâne peste nivelurile pre pandemice.

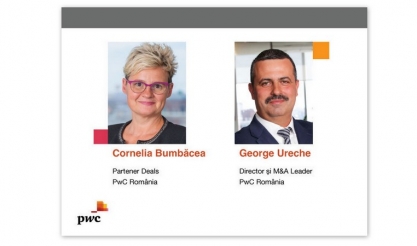

”În România, piața de fuziuni și achiziții continuă să fie destul de activă în multe sectoare, în special în sectorul energie, IT&C și al serviciilor profesionale, cu un interes ridicat atât din partea fondurilor de investiții cât și a companiilor care vor să facă achiziții strategice. Bani există în piață și tranzacțiile vor continua, dar, după cum vedem și la nivel global, era megadeal-urilor a intrat într-un con de umbră, fiind vizat acum mai mult segmentul de companii de talie medie, profitabile, care servesc obiectivelor strategice de dezvoltare și creștere ale investitorilor”, a declarat Cornelia Bumbăcea, Partener, PwC România.

”În România, piața de fuziuni și achiziții continuă să fie destul de activă în multe sectoare, în special în sectorul energie, IT&C și al serviciilor profesionale, cu un interes ridicat atât din partea fondurilor de investiții cât și a companiilor care vor să facă achiziții strategice. Bani există în piață și tranzacțiile vor continua, dar, după cum vedem și la nivel global, era megadeal-urilor a intrat într-un con de umbră, fiind vizat acum mai mult segmentul de companii de talie medie, profitabile, care servesc obiectivelor strategice de dezvoltare și creștere ale investitorilor”, a declarat Cornelia Bumbăcea, Partener, PwC România.

În cazul mega tranzacțiilor, cu o valoare mai mare de un miliard dolari, scăderea a fost aproape de două ori mai mare. Față de recordul atins în 2021, numărul tranzacțiilor de peste un miliard de dolari a scăzut cu 58%. Și la nivel global, în prima jumătate a anului, sectorul tehnologiei, media și telecomunicațiilor (TMT) a fost cel mai activ, generând aproximativ 28% din volumul tranzacțiilor. În ceea ce privește valoarea, sectorul energiei, utilităților și resurselor (EU&R) a condus detașat, cu 23% din valoarea totală a tranzacțiilor.

”Fuziunile și achizițiile sunt un motor de creștere din ce în ce mai mai important, iar liderii companiilor consideră că tranzacțiile sunt un instrument cheie pentru a-și repoziționa și eficientiza afacerile și a obține rezultate durabile. Nu există nicio îndoială că actualele condiții macroeconomice vor continua să influențeze activitatea de fuziuni și achiziții, iar stabilizarea inflației și a ratelor dobânzilor se va reflecta în evaluări și va impulsiona creșterea numărului tranzacțiilor”, a declarat George Ureche, Director și Leader M&A, PwC România.

Evoluția pe regiuni

În Europa, Orientul Mijlociu și Africa (EMEA), volumul tranzacțiilor a scăzut cu 12% în prima jumătate a anului 2023 comparativ cu aceeași perioadă a anului 2022, dar a rămas peste nivelurile din 2019. În același timp, valoarea tranzacțiilor a scăzut cu 34% comparativ cu prima jumătate a anului 2022.

În regiunea Asia-Pacific, volumul tranzacțiilor a scăzut cu aproximativ 14% față de primul semestru din 2022 pe fondul scăderii activității de fuziuni și achiziții în China, Australia și Coreea de Sud. În Americi, numărul tranzacțiilor a scăzut cu 5% față de aceeași perioadă din 2022, iar valoarea a fost cu 35% mai mică.

Principalii jucători din prima jumătate a anului

Anul acesta, investitorii strategici au stabilit ritmul tranzacțiilor mari, corporațiile realizand două treimi din mega tranzacțiile anunțate, în timp ce fondurile de investiții s-au concentrat mai mult pe transformarea companiilor din portofoliu, pe achiziții pentru consolidarea poziției pe anumite piețe, precum și pe tranzacții cu societăți publice/listate.

Sectoarele în care se înregistrează cel mai ridicat nivel de mega tranzacții sunt cel farmaceutic/sănătate și al energiei, utilităților și resurselor, fiind asociate cu tendințe precum inovarea tehnologică, digitalizarea, ESG și tranziția energetică.

Tendințele până la sfârșitul anului: Fuziunile și achizițiile cu companii medii domina

Într-o lume a schimbărilor rapide, directorii executivi trebuie să adopte o strategie îndrăzneață de fuziuni și achiziții care să le permită să se mențină în fața concurenței, dar îndrăzneț nu înseamnă neapărat mare. Fuziunile și achizițiile pot transforma modelele de afaceri în multe forme, se arată în raport.

Fuziunile și achizițiile cu companii medii vor fi dominante și vor genera o mare parte din totalul tranzacții în a doua jumătate a anului. Vedetele vor fi însă tranzacțiile realizate de companiile mari, cu lichiditate, care le permite realizarea de tranzacții mai mari, transformaționale.

Evaluările mai scăzute ale companiilor publice vor crea de asemenea oportunități de trecere de la public la privat.

În același timp, activitatea de restructurare intensă din prima jumătate a anului 2023 este așteptată să continue și în a doua jumătate pe fondul presiunilor de finanțare, costului ridicat al datoriilor, creditării restrânse și dificultăților în obținerea de capital. Printre sectoarele în care se așteaptă un nivel mai ridicat de activitate de restructurare se numără comerțul cu amănuntul, sectorul imobiliar și cel industrial.

În concluzie, pentru cumpărători, accesul la capital va fi esențial. Pentru vânzători, pregătirea va fi cheia succesului.

| Publicitate pe BizLawyer? |

|

| Articol 5650 / 19787 | Următorul articol |

| Publicitate pe BizLawyer? |

|

BREAKING NEWS

ESENTIAL

NNDKP, parte din echipa juridică internațională care a asistat Westlake Corporation în achiziția Grupului ACI ̸ Perplastic. Ruxandra Bologa (Partener) a coordonat echipa locală

ANALIZĂ | Gabriel Resources a deschis o procedură de anulare a hotărârii ICSID prin care Tribunalul arbitral a respins cererea de peste 3 mld. USD privind controversatul proiect minier de la Roșia Montană, iar România a răspuns cu un Contramemoriu care demontează acuzațiile și atacă frontal strategia reclamanților. Dacă statul ar pierde, impactul ar fi devastator pentru finanțele publice și ar compromite rezultatele măsurilor pe care guvernul Bolojan încearcă să le implementeze

CMS | Join Our Team: Tax Consultant - Tax Department

Cum reușește Băncilă, Diaconu și Asociații să transforme stagiile de practică într-o rampă reală spre avocatura de business: selecție riguroasă, mentorat „buddy” și oportunități concrete de carieră pentru studenții motivați | Miruna Coderie, Avocat: “Este o oportunitate reală de dezvoltare, care poate marca începutul unei cariere solide în domeniul juridic”

Ana-Maria Baciu, avocatul din România cu cele mai multe nominalizări la gala Legal 500 CEE Awards 2025: Intellectual Property Lawyer of the Year, Romania Lawyer of the Year și CEE Partner of the Year. Astfel de validări contribuie nu doar la consolidarea brandului său personal, ci și la repoziționarea avocaturii de business din România ca un partener credibil, capabil să ofere consultanță sofisticată clienților internaționali

Filip & Company a asistat statul român prin Ministerul Finanțelor în contractarea unor plasamente private sub forma de împrumuturi în valoare de peste 2 miliarde de euro | Echipa, coordonată de Alexandra Manciulea (partener)

Clifford Chance a asistat UniCredit Bank și Garanti BBVA la semnarea acordului de până la 60 mil. € cu DRI, pentru finanțarea parcului fotovoltaic de 126 MW de la Văcărești | Echipa multijurisdicțională de avocați a fost coordonată de la București, cu Nadia Badea (Partener) și Andreea Șișman (Partener) în prim plan

Drumul spre performanță: experiențe și lecții din anii de Drept | O discuție cu Stelian Vârvea, student care trece în al doilea an la Facultatea de Drept din Iași, despre provocările primului an de studiu și învățămintele ce pot fi transmise viitorilor ”boboci”: ” Dacă ești curios, motivat și vrei să înțelegi cum funcționează lumea, e un drum care te provoacă constant”

Filip & Company a asistat ING Bank și Raiffeisen Bank în acordarea unei finanțări de 70 milioane euro către grupul La Fântâna. Echipa a fost coordonată de Alexandra Manciulea (partener) și Rebecca Marina (counsel) | Tranzacția a fost complexă, multijurisdicțională și finalizată într-un termen scurt

Ce case de avocatură se bat pentru titlul de Law Firm of the Year în România la gala Benchmark Litigation Europe Awards 2025 | Sorina Olaru, Octavian Popescu, Dan Cristea și Cosmin Vasile, printre avocații aflați pe lista scurtă pentru titlul de titlul de Litigator of the Year. Emil Bivolaru (partener NNDKP), nominalizat și la categoria Central & Eastern Europe Litigator of the Year

Clifford Chance Badea a asistat UniCredit la finalizarea fuziunii cu Alpha Bank, care creează al treilea grup bancar după active pe piața locală | Daniel Badea (Managing Partner): „Expertiza vastă pe care o are Clifford Chance la nivel global, dublată de experiența echipei locale, stau la baza unui palmares reprezentativ de tranzacții cu impact în industria financiar-bancară din România”

Finanțele caută avocați pentru litigii arbitrale investiționale internaționale judecate potrivit regulilor de arbitraj UNCITRAL și ICSID | Acorduri-cadru de reprezentare juridică a României semnate, pentru 4 ani, cu cel mult 4 firme pentru fiecare lot

Citeste pe SeeNews Digital Network

-

BizBanker

-

BizLeader

- in curand...

-

SeeNews

in curand...

RSS

RSS